【事業再構築補助金】採択時のつなぎ融資について徹底解説!

-

公開日:

本記事では、事業再構築補助金が採択された際のつなぎ融資について解説します。

・補助金に採択されたけど、先行で支払う資金が不足している!

・事業再構築補助金に興味がある!

という方におすすめの内容となっています。

これより、事業再構築補助金が採択された際に、つなぎ融資が必要なケースと、その具体的な借入方法について解説していきます。ぜひ本記事を参考に補助金の受取まで進んでいただければと思います。

目次

事業再構築補助金の入金までの流れ

事業再構築補助金は、新型コロナウイルス感染症の影響が長期化し、当面の需要や売り上げの回復が期待しづらい中、ポストコロナ・ウィズコロナ時代の経済社会の変化に対応するために中小企業等の事業再構築を支援することで、日本経済の構造転換を促すことを目的とした補助金です。具体的には、新分野展開、事業転換、業種転換、業態転換、又は事業再編という思い切った事業再構築に意欲を有する中小企業等の挑戦を支援する内容になっています。

2023年度の事業再構築補助金は合計3回の公募が予定されており、既に第10回(2023年6月30日締め切り)、第11回(2023年10月6日締め切り)の2回が終了しています。おそらく2024年初を締め切りとする第12回のスケジュールがこれから公表されると想定されます。

※実際の事業再構築補助金のスケジュールについてはこちらをご確認下さい。

なお、事業再構築補助金は、申請締め切りまでに事業計画等を申請し、その後2~3か月程度で、採択が発表されます。

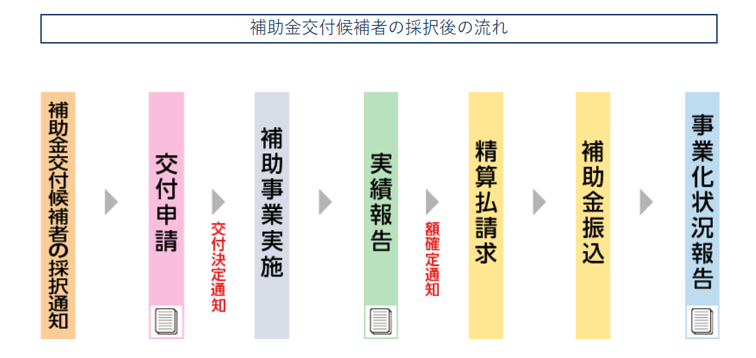

採択された事業者様は、交付申請に進み、その後数か月(最近は長期化している)程度の時間を要し、交付決定通知書が届きます。原則(※)、この交付決定がなされた後でないと、新規事業への投資を開始することが出来ません。

※事前着手申請が受理されている場合はこの限りではありません。

以下表の通り、交付決定通知後に「補助事業実施」の流れになりますが、補助金が振り込まれるのは、事業が完了(すべての経費の支払いが完了)し、実績報告・清算払請求後になります。

申請する枠によって補助事業実施期間は最大で12~16か月となるため、最終的に補助金を受け取ることが出来るのは、1年半~2年程度必要になると考えていた方が良いでしょう。

補助金を申請して採択がされると、すぐに補助金が振り込まれると誤解している事業者様も少なくありません。多くの補助金では、採択されたからといって、すぐにお金が受け取ることが出来るわけではないのです。

※引用:中小機構HP「補助金交付候補者の採択後の流れ・資料」ページ

次からは、どのタイミングでつなぎ融資が必要となるかご説明していきます。

つなぎ融資とは

補助金の受取まで2年程度の期間を必要とする可能性があるものの、補助金の交付決定後は補助事業実施期間において設備購入等を先行して進めていく必要があります。設備購入等で発生する経費支払いについては、補助金を受け取るまで、事業者様が立て替えることとなります。

既に手元に現預金を豊富に持っており、特に資金調達が不要な事業様は別ですが、事業再構築補助金は、比較的投資金額が大きい事業を対象とするケースが多いため一時的に立て替える資金も大きくなり、手元の現預金を確保しておくために、お借入れ等をご検討される事業者様も多くいらっしゃるのではないでしょうか。

補助事業の実施における先行費用支払いに対応すべく、一時的に借入れすることが「つなぎ融資」と呼ばれています。

つまりつなぎ融資は、補助金が原則として後払いであることから、補助金受け取りまでの間の資金をつなぐ融資のことであり、先行資金支払いが発生する際に必要となります。実際に資金が準備できなく、折角採択されたのに、諦めざるを得ない事業者様もいらっしゃるので、是非本記事を参考に、事前に資金手当ての方法を検討してみてください。

それでは次に、そのつなぎ融資を利用する際の具体的な借入方法を解説します。

つなぎ融資の借入方法

まず、つなぎ融資には、いくつか代表的な借入方法があります。

<代表例>

1.銀行や信用金庫からの借り入れ

2.日本政策金融公庫からの借り入れ

3.POファイナンスの利用

代表例としては、民間の金融機関、公的な金融機関、POファイナンスの利用があります。それぞれの借入方法にメリットとデメリットがあるため、事業者様によって、どの借入方法を選択するのが良いか異なります。

続いて、それぞれの借入方法についてもう少し詳しく解説していきます。

借入方法の違い

銀行や信用金庫からの借り入れ

よく事業者様がつなぎ資金として借入されているのは、既にお取引のある(お借入れしている)銀行や信用金庫でしょう。

特に明確にメインバンクといえる金融機関を持つ事業者様であれば、そこに相談すると素早い対応をしてくれるだけでなく、お借入れできる可能性も高くなります。

また事業再構築補助金では、補助金額3,000万円を超える案件は、認定経営革新等支援機関に加え、金融機関による事業計画の確認を受ける必要があるため、その確認を受ける金融機関にお願いするのも良いでしょう。

理由としては、金融機関が融資をする際には、事前に決算情報の登録に加え、ご事業の経緯や今後の事業展開等について調査の上でご融資の審査を行います。

それなりの時間を要するため、これまでお取引のない金融機関に相談するとお借入れまでに時間を要することもありますし、お断りされる可能性も高くなるため、メインバンクや事業計画の確認を受ける金融機関に申し込むことで、審査が迅速かつスムーズに進む可能性が高いです。

また、信用保証協会を利用する方法も有効です。

銀行や信用金庫からの借り入れには、プロパー融資と呼ばれる、保証を取らずに金融機関が融資をする手法と、信用保証協会の保証を付けた融資の手法が存在します。

プロパー融資の場合は、万が一の際に金融機関がすべてのリスクを負担することから、慎重な対応をされることが多いですが、信用保証協会の保証付き融資であれば金融機関のリスクが大分軽減されることとなり、審査のスピードが早まり、借入出来る可能性も一段と高まるでしょう。

また、金融機関によっては、補助金のつなぎ融資専門商品や、「ビジネスローン」とも呼ばれる商品もあります。但しそのような商品は短期回答であるものの、かなりの高金利となる商品が多く、まずはプロパー融資か、信用保証協会付きの融資を申し込むことをおすすめします。

まとめると、メリット・デメリットは以下となります。

(メリット)

・取引のある金融機関や事業計画の確認を受ける金融機関であれば、素早く対応してくれ、借入可能性も高い

・信用保証協会の保証付き融資であれば、更に迅速な対応かつ借入確率が高くなる

・補助金対応用商品やビジネスローンという短期回答商品もそろっている

(デメリット)

・これまでに借入れがない銀行や信用金庫に申し込む際は、借入までに時間を要する

・商品によっては、金利が高くなる可能性がある

日本政策金融公庫からの借り入れ

次に日本政策金融公庫からの借り入れをご紹介します。日本政策金融公庫は公的な金融機関であることもあり、低金利で調達できるのが強みです。小規模事業者や個人事業主の取引先が多いことから、中小企業に対し比較的柔軟な対応をしてくれる金融機関でもあります。

ただし、これまでに取引がなく新規で借り入れを申し込む際は、日本政策金融公庫においては民間金融機関より時間を必要とします。現在取引がなく、すぐにご資金が必要なのであれば、補助金のつなぎ資金として日本政策金融公庫の利用はそれほどお勧めしません。

まとめると、メリット・デメリットは以下となります。

(メリット)

・既に借入しているのであれば、比較的柔軟に対応してくれる

・低金利での借入れが可能

(デメリット)

・これまでに借入れがない場合は、民間金融機関より検討時間が長くなるケースが多い

POファイナンスの利用

POファイナンスとは補助金の交付決定を受けた事業者が、交付決定された補助金を電子記録債権(※)として登録し、この電子記録債権をつなぎ融資を依頼する金融機関へ担保として譲渡することを可能とする新たな金融サービスのことです。

※ 電子記録債権は、中小事業者の資金調達を円滑に行うことを目的として作られた新しい金銭債権です。

債権の所在が明確、権利譲渡手続きが簡便、法的安全性が高く、金融機関としては電子記録債権を担保に取ることができるため、POファインスを利用した方が、スピーディに借り入れできる可能性が高くなります。

また、銀行や信用金庫においてPOファイナンスの対応をしていますが、「Tranzax株式会社(トランザックス)」等の民間企業においてもPOファイナンスを取り扱っています。特にTranzax株式会社は補助金の交付決定を電子記録債権化する電子債権記録機関としても登録されています。

この電子債権記録機関は国内に5社しかなく、そのうちの1社であるとともに、電子債権化とお借入れを一連の流れで対応可能な企業となっています。

銀行や信用金庫以外の民間企業では、新規で相談をしても比較的早く回答を出してくれる企業が多い一方、事務手数料が必要なケースや、金利が高くなる傾向があります。

まとめると、メリット・デメリットは以下となります。

(メリット)

・早期回答及び借入れ可能性が民間金融機関よりも高い

・民間金融機関で断られても、対応してもらえる可能性がある

(デメリット)

・民間企業からの借り入れは、金融機関より金利が高くなるケースが多い

・POファイナンスを取り扱っていない金融機関も多く、事前に金融機関への確認が必要

どのつなぎ融資方法を検討すべきか?

ここまで、つなぎ融資の具体的な借入方法をご説明してきましたが、少しケース分けしてみましょう。

・金融機関からの借り入れがある事業者

→まずは取引金融機関に相談してください。その金融機関から難しいとの回答があればPOファインスの利用を検討しましょう。

・金融機関から借り入れがない事業者

→手元資金が豊富で、しばらく自己資金での対応が可能であれば、銀行・信用金庫・日本政策金融公庫からの借入れを検討してください。時間がないようでしたらPOファイナンスの利用が良いでしょう。

直前の決算が赤字や債務超過である場合、金融機関からの借入れはハードルが相当高くなりますが、補助金のつなぎ資金であれば検討してくれる金融機関も増えてきています。

お取引している金融機関があれば、早めに相談してみるのもよいでしょう。金融機関の対応方針も様々ですので、一行で難しいとの回答があっても、他の金融機関に相談すると借入が出来る場合もあるので、複数の金融機関に相談するのもおすすめです。

また補助金を申請する上で、当社アクセルパートナーズのような支援団体を利用される事業者様も多くいらっしゃいます。

もしそのような支援団体を利用されているようでしたら、そこで対応してくれているコンサルタントに相談することもよいでしょう。

コンサルタントにもよりますが、金融機関との連携に強みを持っている者もおりますし、金融機関に相談する資料等のアドバイスも対応してもらえるかもしれません。

昨今の補助金採択率は下がっており採択されるのも大変です。せっかく採択されたのであれば、つなぎ資金をうまく活用して補助事業を、ぜひ成功させましょう。

まとめ

いかがでしたでしょうか。

今回は、事業再構築補助金のつなぎ融資について、具体的な借入先もあわせて解説しました。

当社、アクセルパートナーズは、事業再構築補助金の第1回公募から事業者様の支援を行っております。 100社以上ご支援した沢山のノウハウをもとに、お客様の状況に合わせたサポートを提供いたします。

応募申請だけでなく、交付申請、実績報告といった先々のサポートまで、サービスメニューをご用意しております。

事業再構築補助金の申請をお考え、手続きでお悩みの事業者さまは、ぜひバナーをクリックのうえご相談ください!

補助金に関するお悩みは

アクセルパートナーズに

お任せください!

補助金の対象になるのか、事業計画から相談したい等

お客様のお悩みに沿ってご提案をさせていただきます。

まずはお気軽にご相談ください。

この記事の監修

中小企業診断士

株式会社アクセルパートナーズ代表取締役 二宮圭吾

WEBマーケティング歴15年、リスティング・SEO・indeed等のWEBコンサルティング300社以上支援。

事業再構築補助金、ものづくり補助金、IT導入補助金等、補助金採択実績300件超。

中小企業診断士向けの120名以上が参加する有料勉強会主催。

お問い合わせ

お問い合わせ 補助金無料相談

補助金無料相談